Доход, облагаемый НДФЛ (налогом на доходы физических лиц), представляет собой все денежные и натуральные поступления, подлежащие налогообложению согласно законодательству РФ. Рассмотрим виды таких доходов и особенности их налогообложения.

Содержание

Основные виды доходов, облагаемых НДФЛ

| Категория дохода | Примеры | Ставка НДФЛ |

| Трудовые доходы | Зарплата, премии, отпускные | 13% (15% для высоких доходов) |

| Доходы от предпринимательства | Прибыль ИП, доходы самозанятых | 13-15% |

| Имущественные доходы | Аренда, продажа имущества | 13-15% |

| Инвестиционные доходы | Дивиденды, проценты по вкладам | 13-15% |

Какие доходы не облагаются НДФЛ

- Государственные пособия (кроме больничных)

- Пенсии и социальные доплаты

- Компенсационные выплаты

- Алименты

- Доходы от продажи имущества, находившегося в собственности более установленного срока

Как рассчитывается НДФЛ

- Определяется общая сумма налогооблагаемых доходов

- Вычитаются предусмотренные законом вычеты

- Применяется соответствующая налоговая ставка

- Рассчитывается итоговая сумма налога

Пример расчета НДФЛ

| Показатель | Сумма (руб.) |

| Зарплата за месяц | 85,000 |

| Стандартный вычет на ребенка | -1,400 |

| Налоговая база | 83,600 |

| НДФЛ 13% | 10,868 |

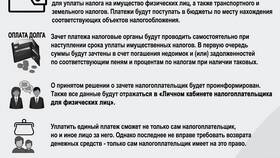

Сроки уплаты НДФЛ

- Для работодателей - не позднее дня, следующего за днем выплаты дохода

- Для ИП и самозанятых - по итогам налогового периода

- При продаже имущества - до 15 июля следующего года

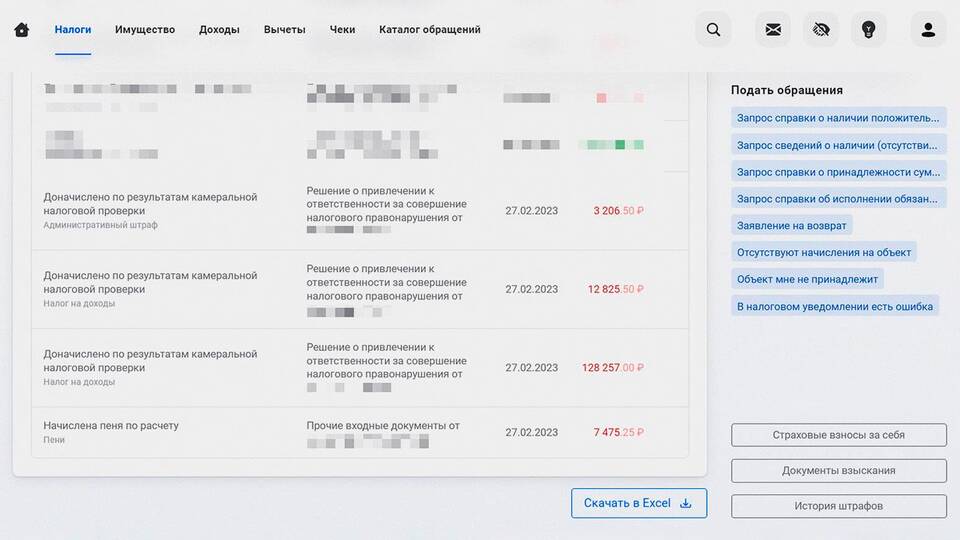

Ответственность за неуплату НДФЛ

- Штраф 20% от неуплаченной суммы налога

- Пени за каждый день просрочки

- Возможна уголовная ответственность при крупных суммах

Важные нюансы

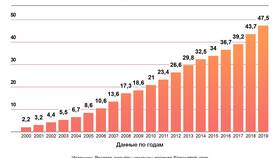

- Налоговые резиденты РФ платят НДФЛ по ставке 13-15%

- Нерезиденты - по ставке 15-30%

- Некоторые доходы облагаются повышенными ставками

- Декларация 3-НДФЛ подается в определенных случаях

Понимание принципов налогообложения доходов позволяет правильно планировать личные финансы и избегать проблем с налоговыми органами. Все облагаемые НДФЛ доходы должны быть своевременно задекларированы при наличии такой обязанности.